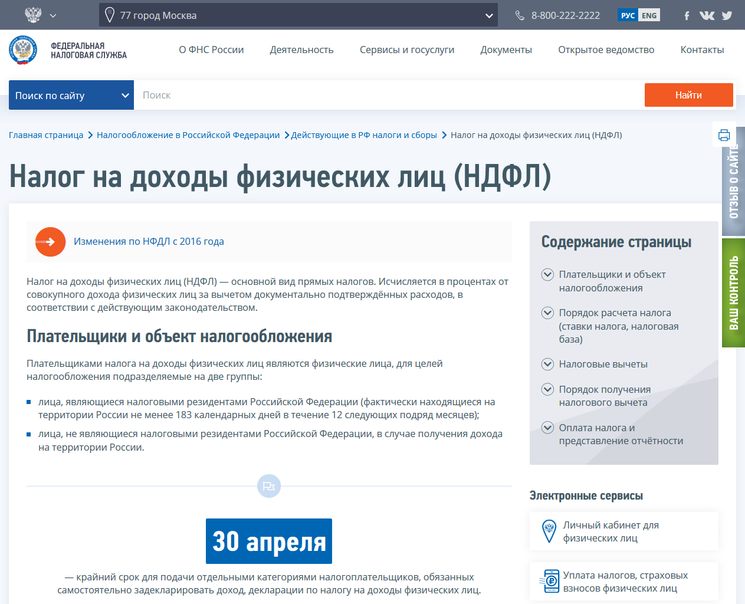

НДФЛ — это налог на доходы физических лиц, является основным видом прямых налогов, исчисляется в процентах от совокупного дохода физического лица за вычетом документально подтверждённых расходов, в соответствии с действующим налоговым законодательством России. Плательщиками НДФЛ являются физические лица, классифицируемые на две группы, во-первых, это лица, являющиеся налоговыми резидентами Российской Федерации (находящиеся на территории РФ не менее 183 календарных дней в течение 12 месяцев следующих подряд), а во-вторых, физические лица, не являющиеся налоговыми резидентами России, в случае получения ими доходов на территории Российской Федерации.

Налоговый Кодекс Российской Федерации определяет, что к доходам, облагаемым НДФЛ относятся доходы физических лиц: от продажи имущества, находившегося в собственности физлица менее 3 лет; доходы от сдачи недвижимости или имущества в аренду; доходы от тех или иных источников за пределами России; доходы физлиц в виде разного рода выигрышей и призов, а также иные доходы. Не облагаются НДФЛ доходы от продажи имущества, находившегося в собственности более 3 лет; доходы, полученные в порядке наследования; доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с СК РФ (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер).

- Льготы по НДФЛ в виде освобождения доходов от налогообложения

- Льготы по НДФЛ в виде налоговых вычетов

Действующее налоговое законодательство закрепляет два вида льгот по НДФЛ, которые дают возможность сократить доход физического лица, облагаемый налогом:

- Налоговые вычеты (пять различных групп налоговых вычетов, уменьшающих размер дохода, так называемую налогооблагаемую базу, с которого уплачивается налог на доходы физических лиц).

- Налоговые льготы, освобождающие от уплаты НДФЛ.

В этой публикации мы детально расскажем о том, какие льготы предусмотрены по НДФЛ согласно действующему Налоговому Кодексу Российской Федерации.

Льготы по НДФЛ в виде освобождения доходов от налогообложения

На законодательном уровне определен закрытый перечень доходов, которые освобождаются от налогообложения НДФЛ, и узнать о них можно в Письме Минфина России от 26.09.2017 №03-04-07/62184; п.п. 1 – 5, 8, 17.1, 34, 36, 41.1, 48, 53, 54, 70, ст. 217 НК РФ; п.3 ст. 4 Закона от 29.11.2014 №382-ФЗ; ч.2 ст. 2 Закона от 27.11.2017 №352-ФЗ. К таким доходам, в частности, относятся перечисленные ниже доходы:

- Пенсии, а также выплаты пенсионных накоплений в любом виде.

- Пособия от государства, прочие компенсации и выплаты, которые предусмотрены законами РФ, в том числе пособия по беременности и родам, пособия по безработице. Здесь есть исключение: пособия по уходу за больным ребенком и пособия по временной нетрудоспособности.

- Алименты.

- Компенсационные выплаты (субсидии), которые связаны с оплатой коммунальных услуг и предоставлением помещений для проживания в соответствии с законодательством.

- Вознаграждение донорам за материнское молоко, сданную кровь и прочую помощь.

- Компенсационные выплаты работникам в связи с использованием личного автомобиля в служебных целях с согласия работодателя.

- Доходы от продажи объектов недвижимого и иного имущества, находящегося в собственности три года и больше. Здесь должны учитываться особенности, предусмотренные ст. 217.1 НК РФ.

- Материальная помощь, которую работодатели выплачивают своим работникам в течение первого года после рождения (удочерения, усыновления) ребенка, в размере не больше 50000 рублей в отношении каждого родителя ребенка.

- Материнский капитал, в том числе региональный, за исключением случаев, когда он был израсходован не по целевому назначению.

- Вознаграждения, которые получены от физических лиц за оказание им услуг по уходу и присмотру за детьми, уборке жилых помещений, репетиторству, если при оказании обозначенных услуг труд наемных работников использован не был и в налоговой орган представлено соответствующее уведомление.

- Выплаты на строительство жилья или его покупку, представленные за счет бюджетных средств.

- Доходы, которые были получены с 01.08.2017 в связи с реновацией жилищного фонда в г. Москва в виде равноценного возмещения либо в виде жилого помещения или доли (долей) в нем, представленных физическому лицу в качестве замены освобожденному жилому помещению.

Примечание! Если обратиться к ст. 215 НК РФ, то там поименованы доходы определенных категорий иностранных граждан, к примеру, персонала представительств иностранного государства, которые освобождаются от уплаты НДФЛ в России.

Льготы по НДФЛ в виде налоговых вычетов

Если вы являетесь налоговым резидентом, то ваши доходы, которые облагаются НДФЛ по 13-ти процентной ставке, можно уменьшить на сумму налоговых вычетов. В данную группу не входят доходы от долевого участия. Эти моменты закреплены в п.3 ст. 210, п. 1 ст. 224 НК РФ. Предусмотрены несколько групп указанных вычетов, и самыми распространенными являются социальные, стандартные и имущественные налоговые вычеты (ст. ст. 218 – 221 НК РФ).

2.1 Социальные налоговые вычеты

Данный вид вычетов предоставляется в тех случаях, когда ваши траты связаны с социальной сферой. К примеру, вы являетесь благотворителем, оплачиваете лечение или обучение. В п.1 ст. 219 НК РФ сказано, что социальные вычеты предоставляются по указанным ниже расходам:

- На свое обучение, а также обучение своих сестер, детей, братьев, подопечных;

- На пожертвования и благотворительные цели. Данные расходы не должны превышать 25% от вашего налогооблагаемого дохода за год;

- На свое лечение, а также лечение детей, родителей, подопечных, супруга;

- На уплату дополнительных страховых взносов на накопительную пенсию;

- На негосударственное пенсионное обеспечение и добровольное пенсионное страхование в свою пользу или в пользу членов семьи и близких родственников. В эту категорию относятся расходы на добровольное страхование жизни по договорам, которые заключаются на срок не менее пяти лет в свою пользу или в пользу детей, супругов, родителей;

- На прохождение независимой оценки своей квалификации.

Социальные вычеты представляются в сумме расходов, понесенных вами по факту. Но совокупная сумма обозначенных вычетов не может быть больше 120000 рублей. Исключение составляют вычеты в размере расходов на дорогостоящее лечение и обучение детей. Вычет по расходам на обучение детей не может быть больше 50000 рублей в год на каждого обучающегося. Если вести речь о дорогостоящем лечении, то к вычету принимается полная сумма понесенных по факту расходов. Об этом гласят Перечень, утв. Постановлением Правительства РФ от 19.03.2001 №201; пп. 2, абз. 4 пп. 3 п.1, абз. 7 п.2 ст. 219 НК РФ.

2.2. Стандартные налоговые вычеты

Указанные вычеты можно условно разделить на две группы: вычеты на детей и на себя.

Право на вычет на себя предоставляется отдельным категориям граждан, к примеру, инвалидам ВОВ, «чернобыльцам», Героям РФ и др. Сумма данного вычета равняется 500 рублям или 3000 рублям в месяц – об этом гласят пп.1 и 2 п.1 ст. 218 НК РФ.

Стандартные налоговые вычеты на детей предоставляются гражданам, у которых на иждивении находятся дети. Сумма вычетов на детей составляет от 1400 рублей до 12000 рублей ежемесячно на каждого ребенка. Указанные вычеты предоставляются до месяца, в котором ваш доход, рассчитанный с начала календарного года, достигнет суммы в 350000 рублей. Начиная с того месяца, как доход преодолеет отметку в 350000 рублей, вычет на детей применяться не будет. Об этом гласит пп. 4 п.1 ст. 218 НК РФ.

2.3 Имущественные налоговые вычеты

Если обратиться к п.п 1 -4 ст. 220 НК РФ, п.п. 2, 4 ст. 2 Закона от 23.07.2013, п.3 ст. 4 Закона №382-ФЗ, то там сказано в каких случаях предоставляются имущественные налоговые вычеты. Мы их перечислили ниже:

- При продаже доли или ее части в уставном капитале общества, при выходе из состава участников общества, при уменьшении номинальной стоимости доли в уставном капитале общества, при передаче средств (имущества) участнику общества в случае ликвидации общества, при уступке прав требования по договору участия в долевом строительстве или по другому договору, связанному с долевым строительством. Вычет будет предоставлен в сумме произведенных по факту расходов, относящихся к покупке данного имущества (имущественных прав), которые подтверждены соответствующими документами.

- При продаже квартир, жилых домов, дач, комнат, садовых домиков или участков земли и долей в перечисленном имуществе, которые принадлежали вам на правах собственности меньше 3 лет (речь идет о недвижимом имуществе, купленном до 1 января 2016 года) или менее минимального срока, регламентированного ст. 217.1 НК РФ (речь идет о недвижимости, купленной после 1 января 2016 года). Вычет предоставляется в суммах, которые получены от реализации, но не менее 1000000 рублей за год, или в размере расходов, связанных с покупкой данного имущества, произведенных по факту и имеющих документальное подтверждение.

Примечание! Если говорить о продаже жилых помещений с 1 августа 2017 года или доли (долей) в них, которые были представлены в собственность взамен освобожденного жилого помещения или доли (долей) в нем в связи с реновацией жилищного фонда в г. Москва, то вычет будет предоставлен в сумме осуществленных расходов, имеющих документальное подтверждение, связанных с покупкой как освобожденных, так и предоставленных в связи с реновацией жилого помещения или доли (долей) в нем. Об этом гласит ч.2 ст. 2 Закона №352-ФЗ; пп. 2 п.1 ст. 220 НК РФ. - При реализации прочей недвижимости, купленной после 1 января 2016 года, которая на правах собственности находилась у вас менее минимального срока, зафиксированного ст. 217.1 НК РФ, а также иного имущества, к примеру, машины, находившегося в вашей собственности меньше 3-х лет. Данный вычет предоставляется в суммах, которые получены от реализации, но не превышающих 250000 рублей за год.

- При строительстве или покупке на российской территории жилой недвижимости (долей в ней), а также участков земли для ИЖС и земельных участков, на которых располагаются покупаемые жилые дома или доли в них. Вычет будет предоставлен в размере фактически понесенных расходов на покупку или строительство данного недвижимого имущества, но не более 2000000 рублей.

- Если у вас изъяли участок земли и (или) возведенное на нем недвижимое имущество для муниципальных и государственных нужд. Вычет будет предоставлен в сумме полученной выкупной стоимости.

- При выплате процентов по кредитам, которые были потрачены на строительство или покупку недвижимого имущества, или при выплате процентов по кредитам, полученным для рефинансирования (перекредитования) обозначенных кредитов. Вычет будет предоставлен в сумме понесенных по факту расходов на погашение процентов по кредитам, но данная сумма не должна превышать 3 миллиона рублей. Данное ограничение в 3000000 рублей не работает по отношению к кредитам, которые были получены до 1 января 2014 года.

Если вы при покупке или строительстве жилья, а также участков земли воспользуетесь налоговым имущественным вычетом в сумме меньше его максимальной суммы (как мы говорили, она составляет 2 миллиона рублей), то, начиная с 2014 года, остаток может быть учтен при получении вычета в будущие года при покупке жилья и земельных участков или строительстве. Когда предельная сумма вычета будет достигнута, вторичное предоставление данного вычета невозможно. При выплате процентов по кредитам на покупку или строительство недвижимого имущества или полученным в целях рефинансирования подобных кредитов воспользоваться имущественным вычетом вы имеете право лишь в отношении одного объекта недвижимого имущества. Об этом гласит пп.1 п.3, п.п. 8,11 ст. 220 НК РФ.

Помимо налоговых вычетов, о которых мы говорили выше, предусмотрены, вдобавок, профессиональные налоговые вычеты, на которые могут претендовать предприниматели и лица, занимающиеся частной практикой (см. ст. 221 НК РФ). Вдобавок, существуют инвестиционные налоговые вычеты, а также налоговые вычеты при переносе на будущие периоды убытков, понесенных от операций с производными финансовыми инструментами и операций с ценными бумагами. Этот момент закреплен в ст. ст. 219.1, 220.1, 220.2 НК РФ.