В процессе приобретения любого типа недвижимости законом Российской Федерации гражданину предоставляется возможность получить от государства имущественный налоговый вычет. Однако при оформлении и получении налогового возврата стоит разобраться в некоторых нюансах и правилах возврата налога при покупке квартиры.

В этой публикации мы расскажем об условиях и ограничениях имущественного налогового вычета при покупке квартир или частных домов.

- Что такое возврат налога при покупке квартиры?

- Возврат налога при покупке квартиры через налоговую

- Возврат налога при покупке квартиры через работодателя

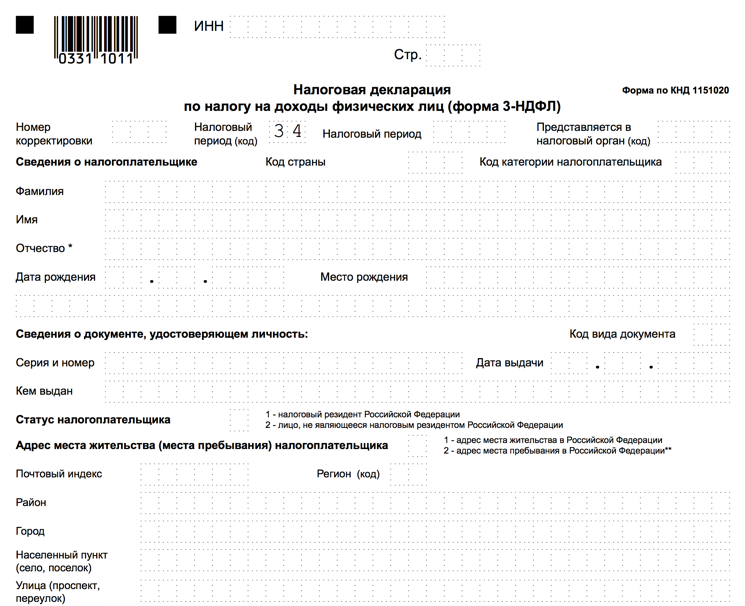

- Заполнение декларации 3-НДФЛ для возврата налога при покупке квартиры

Что такое возврат налога при покупке квартиры?

Использование права гражданина на возврат налога при покупке квартиры заключается в том, что оплачивая 13% налог (НДФЛ) от стоимости недвижимости в момент приобретения жилья, человек может вернуть эту сумму в виде снижения ежемесячных налоговых платежей из своей заработной платы. Простыми словами, с вас не будут взимать налог на доходы физических лиц до тех пор, пока итоговая сумма ежемесячного оставляемого вам налога сравняется с суммой, которую вы заплатили в виде 13% от стоимости недвижимости при оформлении сделки купли-продажи квартиры.

Для того чтобы успешно вернуть налог при покупке квартиры важно соблюсти определенные условия и порядок действий. При этом необходимо учитывать, что:

- Максимальной суммой для возврата налога является 13% от 2 миллионов рублей (то есть 260 000 руб).

- Если куплена квартира дешевле 2 000 000 миллионов рублей, то «добрать» налоговый вычет можно со следующих покупок недвижимости.

- Осуществить оформление налогового вычета и непосредственно вернуть налог можно как в налоговой, так и с помощью работодателя, являющегося налоговым агентом.

- Если недвижимость была куплена в ипотеку, то покупатель может оплатить проценты по ипотечному кредиту с помощью имущественного налогового вычета.

С прошлого года по закону покупатель квартиры имеет возможность получать налоговый вычет сразу с нескольких работодателей (в случае работы на нескольких работах одновременно). В функции налоговых органов в этом случае входит установление размеров налогового вычета, а их возврат можно осуществлять от нескольких организаций или предприятий.

Возврат налога при покупке квартиры через налоговую

При оформлении налогового вычета посредством налоговых органов необходимо собрать и подать общеустановленный пакет документов в оригиналах и копиях. Чтобы осуществить возврат налога при покупке квартиры через налоговую необходимо предоставить:

- Заявление от налогоплательщика на оформление имущественного налогового вычета;

- Заполненную декларацию по форме 3-НДФЛ;

- Справку по форме 2-НДФЛ, с указанием полученных доходов и уплаченного налога;

- Копия паспорта (документа удостоверяющего личность), ИНН, свидетельств о браке и рождении детей (если есть);

- Документация на приобретенную квартиру (договор купли-продажи, право собственности, расписки о получении продавцом денежных средств)

- Копия договора ипотечного кредита (если недвижимость покупалась в ипотеку).

Процесс оформления возврата налога через налоговую инспекцию занимает, как правило, 3 месяца, основная часть времени которого приходится на проверку документации, подаваемой налогоплательщиком. При обнаружении неточностей, несоответствия информации или нехватка, требуемых для оформление вычета, документов, налоговой направляется письменный запрос заявителю с просьбой донести те или иные документы или разъяснить необходимые сведения.

После рассмотрения специалистами налоговой всех документов и принятия положительного решения, налогоплательщику, претендующему на возврат налога, необходимо будет предоставить реквизиты банковского счета для последующего перечисления денежных средств.

Возврат налога при покупке квартиры через работодателя

Для оформления налогового возврата при покупке квартиры через налогового агента – работодателя, налогоплательщику необходимо произвести следующие действия:

- Подать заявление в органы ИФНС с указанием необходимости получения вычета;

- Предоставить в налоговую полный пакет необходимой документации (см. список выше, кроме декларации 3-НДФЛ), одновременно с подачей заявления;

- Получив уведомление из налоговой, передать его в бухгалтерию предприятия — места работы, приложив заявление на налоговый вычет.

Обратите внимание, что при оформления налогового возврата через работодателя, декларацию 3-НДФЛ подавать не нужно. После того, как из налоговой службы получено уведомление, вы подаете его вместе с заявлением о предоставлении налогового вычета в бухгалтерию своего работодателя. Далее все расчеты бухгалтерия производит сама, таким образом с вашей зарплаты не будет удерживаться исчисленный подоходный налог в виде 13% до тех пор, пока сумма не сравняется с размером возврата (напомним, максимально он составляет 260 000 рублей).

Заполнение декларации 3-НДФЛ для возврата налога при покупке квартиры

При расчете возврата налога, согласно Налогового Кодекса РФ, имущественный налоговый вычет положен с суммы не более 2 миллионов рублей, то есть 13% от 2 000 000 = 260 тысяч рублей. Учитывая средний уровень заработной платы в России на данное время, часто бывает ситуация, когда налог может возвращаться налогоплательщику не один год. Соответственно, и налоговая декларация предоставляется в налоговые органы ежегодно – с остатком, переходящим с предыдущего года.

Заполнение декларации 3-НДФЛ по установленной форме произвести можно вполне быстро и успешно, главное — быть внимательным, вам необходимо внести в декларацию определенные данные:

- Сведения о физическом лице — декларанте;

- Сведения о доходах, полученных на территории РФ (исходя из информации в справке 2-НДФЛ);

- Сведения о купленной квартире — стоимость, (если декларация подается не в первый раз, то необходимо указать информацию о ранее предоставленных налоговых вычетах за предыдущие годы, и сумму, перешедшую с прошлого налогового периода).

Налоговая декларация может быть предоставлена в органы при личном посещении или посредством доверенного лица, имеющего нотариально заверенную доверенность на подачу декларации 3-НДФЛ.

Имейте в виду, что декларация по возврату налога НДФЛ может быть подана в любое время после покупки квартиры, но после истечения очередного налогового периода (года). Обратите внимание, что сумма налогов, удержанных ранее последних трех лет, не может быть возвращена согласно НК РФ.

Отдельно стоит отметить, что не предусмотрен возврат налога при покупке квартиры с помощью материнского капитала, покупке жилья по субсидиям (единовременным выплатам, пособиям и тд) со средств этой государственной помощи. То есть вернуть себе налог можно лишь с собственных, потраченных на покупку жилья средств, а также с ипотечных платежей, в случае, когда жильё покупается в ипотеку (13% максимум с 3 000 000 рублей с платежей по ипотечному кредиту). Таким образом, если вы купили очень дорогую квартиру с первоначальным взносом более 2 000 000 рублей собственных средств, то вы можете получить возврат налога при покупке квартиры в размере 260 000 рублей с собственных средств + 390 000 рублей с процентов по ипотеке, в итоге это 650 000 рублей возвращенного вам налога на доходы физических лиц.

Вот не знал, что теперь можно «добирать» имущественного налогового возврата следующей покупкой жилья, раньше только с одной сделки всё считали, и если стоимость квартиры была ниже максимального размера налога с которого можно было вернуть налоги при покупке квартиры, то считай, что ты недополучил возможного вычета.

Да, в новом законе депутаты явно пошли навстречу гражданам и дали дополнительные возможности возврата налога при покупке недвижимости

Подскажите, возврат вычета можно делать только после завершения строительства и получения акта приема-передачи квартиры или еще в процессе строительства дома после оформления ДКП и завершения очередного налогового периода?

Согласно ответу в письме Департамента налоговой и таможенно-тарифной политики Минфина РФ от 19 апреля 2010 г. N 03-04-05/9-211, вы можете подать заявление на оформление налогового вычета имея на руках договор купли продажи и акт приема-передачи квартиры.

И имейте в виду, что налоговый имущественный вычет предоставляется только по итогам года в котором получено право собственности на квартиру.

Вопрос: В 2005 г. мною с ЗАО был заключен договор о долевом участии в строительстве 1/2 квартиры. В апреле 2006 г. мною в полном объеме были исполнены финансовые обязательства по договору, а в декабре 2006 г. по акту приема-передачи мне было передано жилое помещение. Свидетельство о государственной регистрации права собственности на 1/2 квартиры мною было получено в 2008 г. С заявлением о предоставлении имущественных вычетов по НДФЛ в налоговый орган в 2007-2009 гг. я не обращалась. С какого момента у меня возникло право на имущественный вычет в порядке ст. 220 Налогового кодекса РФ: с момента передачи мне жилого помещения по акту приема-передачи или с момента государственной регистрации права собственности? Имею ли я право обратиться в настоящее время в налоговый орган с соответствующим заявлением о предоставлении мне налогового вычета?

Ответ: Департамент рассмотрел Ваше письмо по вопросу получения имущественного налогового вычета по налогу на доходы физических лиц и в соответствии со статьей 34.2 Налогового кодекса РФ (НК РФ) разъясняет следующее. В соответствии с подпунктом 2 пункта 1 статьи 220 НК РФ при определении размера налоговой базы налогоплательщик имеет право на получение имущественного налогового вычета в сумме, израсходованной им на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли в них, земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доли в них, в размере фактически произведенных расходов, но не более 2 000 000 рублей (до 01.01.2008 — 1 000 000 рублей). Имущественные налоговые вычеты, предусмотренные подпунктом 2 пункта 1 статьи 220 НК РФ, предоставляются за тот налоговый период, в котором возникло право на его получение или в последующие налоговые периоды, вне зависимости от периода, когда налогоплательщик нес расходы по приобретению вышеуказанного имущества.

В соответствии с абзацем двадцать вторым подпункта 2 пункта 1 статьи 220 НК РФ, правоустанавливающим документом, необходимым для подтверждения права на имущественный налоговый вычет при приобретении квартиры в строящемся доме, является акт о передаче квартиры. Поскольку, как следует из письма, акт приема-передачи квартиры получен в 2006 году, имущественный налоговый вычет может быть получен налогоплательщиком при подаче декларации по налогу на доходы физических лиц за 2006 год и последующие годы.

Спасибо! В целом мне теперь понятно, что заниматься этим вопросом можно только после получения акта передачи на квартиру.

Почему только по итогам года? Можно ведь в текущем году через работодателя?

Добрый вечер! Возможно ли получить налоговый вычет, если квартира приобретается в ипотеку с господдержкой? И ещё момент: у нас с женой брак не зарегистрирован, но есть общие дети. Ипотечный кредит будет оформлен на жену, но я выступаю созаемщиком. Имеем ли мы право каждый получить налоговый вычет, или для того, чтобы каждому из супругов получить вычет, брак должен быть зарегистрирован?

Если вы и ваша супруга вписаны собственниками приобретенного при господдержке жилья, то вы можете получить налоговый вычет оба с той части оплаты, что была внесена вами, а не государством, но не более чем с 2 миллионов рублей каждый

Спасибо! Хочу уточнить, мы планируем при покупке жилья воспользоваться и ипотекой с госсподдержкой и мат.капиталом, как частью погашения основного тела ипотечного кредита. В этом случае мы можем получить вычет или для получения вычета участие мат.капитала нужно исключить?

Вычет может быть с той суммы, что вы потратили на покупку жилья собственных средств, но не материнского капитала и не субсидии

Наталья, Спасибо огромное за ваши подробные и четкие ответы!

В любом случае проконсультируйтесь в вашей налоговой, так будет спокойнее вам

Договор ДДУ оформлен в 2013 году, акт сдачи/приёмки подписан в 2015 году. Будут ли учитываться при возврате 2013 и 2014 года? Т.е. при подаче декларации за период с 2013 по 2015 года (3 декларации) в налоговую я получу вычет за прошедшие 3 года или принимается только сумма налога, уплаченная работодателем за 2015 год?

Как мне видится, налоговый имущественный вычет на покупку жилья предоставляется только по итогам года в котором получено право собственности на квартиру

ну я например заключила ДДУ в 2003г. собствееность получила в 2004г. НДФЛ за 2003 год мне вернули.

В вашем случае , Вы можете получать возврат налога только года подписания акта -приема передачи или года оформления собственности. У нас похожая ситуация, вопрос изучен

Мы с мужем приобрели квартиру стоимостью 2 700 000 рублей в августе 2015 г, сейчас в марте 2016 нужно оформлять права собственности, вопрос: нужно ли оформлять собственность на обоих, чтобы получить налоговый вычет обоим, или достаточно чтобы собственность на квартиру была оформлена на одного из супругов, а при налоговом вычет подать заявление на двоих по 50%.

Подавать на вычет может только собственник, так что если у второго супруга не будет доли в этой квартире, то он и права на вычет не имеет.

купили квартиру в 2016 в феврале

можно ли подать до 30 апреля вместе с декларацией на этот вычет? или только в след году?

Только в следующем году, то есть на следующий год после покупки жилья

Приобрела квартиру в августе 2014 года, в марте 2015 вышла замуж, не работала, сейчас сижу с ребеноком, муж работает, может ли он получить налоговый вычет за покупку недвижимости, я один собственник?

Получает только собственник недвижимого имущества.

Добрый день! Покупали квартиру в ипотеку в 2015 году по ДДУ (я как зааемщик, жена как созаемщик), собственных средств внесли 1,5 млн и 1 млн заемных. С какой суммы мы имеем право получить налоговый вычет 2 млн или 1,5 собственных?

Налоговый вычет рассчитывается с фактически потраченных сумм, не важно, заняли вы их, или это была зарплата, если вы их заплатили за приобретение жилья — они подпадают под налоговый имущественный вычет

Добрый день. Я купила квартиру у сестры, имею ли я право на имущественный вычет?

С 2012 года при покупке жилья у взаимозависимых лиц нельзя получить налоговый вычет. Перечень таких лиц определяются в соответствии со статьей № 105.1 Налогового Кодекса РФ: супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный.

Таким образом, если вы купили квартиру у сестры то имущественный налоговый вычет с этой сделки получить нельзя.

День добрый! Скажите пожалуйста, смогу ли я получить вычет на приобретенную квартиру в 2006 году? Квартира приобретена по жилищному сертификату для семей военнослужащих. Договор составлен на 623 000 рублей. Долевое участие: жена, муж, сын. Оформляю вычет я одна. Квартира с тех пор была оформлена по договору купли-продажи на одного сына. Какой процент вычетов будет у меня? В денежном эквиваленте?

Максимум 13% от того, что реально потрачено на покупку

А мне только что сказали, что по жилищному сертификату вычеты не производят, так же, как и с материнским капиталом

Только от той суммы, что вы личных денег потратили на покупку жилья, а не со средств субсидии или маткапитала.

Добрый день! Подскажите пжл. куплена квартира при долевом строительстве. договор уступки прав и акт передачи оформлены в 2015 года, а свидетельство выдано в январе 2016 году. могу подать декларацию на имущественный вычет за 2015 год?

Вы можете подать заявление на оформление налогового вычета имея на руках договор купли продажи и акт приема-передачи квартиры, то есть ответ на ваш вопрос — ДА, вы имеете право получить налоговый вычет за 2015 год, согласно письма Департамента налоговой и таможенно-тарифной политики Минфина РФ от 19 апреля 2010 г. N 03-04-05/9-211

Добрый день. Я гражданка Казахстана, Живу и работаю в Российской федерации. Имею РВП. Купила квартиру. Могу ли я получить налоговый возврат при покупке жилья 13%.

Минфин РФ в своем письме № 03-04-05/6-114 от 22.03.2010 приводит разъяснения по вопросу получения имущественного налогового вычета по НДФЛ иностранным гражданином: если лицо является налоговым резидентом РФ, то оно имеет право на получение имущественного налогового вычета в установленном порядке. Так что ответ на ваш вопрос — да! Вы имеете право получить налоговый вычет в максимальном размере 13% от 2 000 000 рублей

Добрый день! Ситуация следующая: в этом году получила право собственности на квартиру, собираюсь получать налоговый вычет через работодателя. В конце года планирую продавать эту квартиру и покупать другую. Вопрос в следующем: получая налоговый вычет через работодателя, могу я в следующем году с моего дохода от продажи квартиры также получить этот вычет, т.е. учесть эту сумму в расчетах и как это сделать?

Обратите внимание, что получить налоговый вычет с продажи квартиры вы можете в том случае, если владели ей более 3 лет (по новым правилам НК РФ с 2016 года этот срок увеличен до 5 лет)

Подскажите пожалуйста, подписала акт приемки-передачи в феврале 2016, ухожу в декрет в июле 2016, могу ли я получить налоговый вычет за отработанные месяцы? И если да, то как и когда (по итогам года 2016 или уже в 2017 году?)

Вы можете получить налоговый вычет не через работодателя, а напрямую в налоговой инспекции, заполнив декларацию 3НДФЛ и подав её в отделение ФНС по месту жительства.

Подскажите, пожалуйста, по ситуации: моей жене (на тот момент мы не были в браке) уже произвели налоговый вычет за квартиру (260 т.р.), которую она покупала в ипотеку. В прошлом году мы купили в ипотеку другую квартиру (собственником является жена по брачному договору, я — поручитель). Могу ли я подать документы на возврат подоходного налога с этой квартиры? Насколько понимаю, жена не вправе претендовать на возврат налога, т.к. ей уже делали налоговый вычет по 1-й квартире.

Только собственник жилья имеет право на налоговый вычет

Я гражданин Казахстана. Купил квартиру в новостройке, налоговым резидентом РФ не являюсь. Могу ли я получить вычет 13%? Алексей

Если вы не являетесь налоговым резидентом России, то купить квартиру вы безусловно имеете все права, но вот получить налоговый имущественный вычет могут только налоговые резиденты РФ.

Здравствуйте, я приобрела квартиру за 5 млр руб, ипотека составила 2,5 млн руб. Я выплатила ипотеку, получила право собственности и прописалась в квартире в дек 2014 г.

Могу ли я сейчас в мае 2016 г оформить налоговый вычет? Работодатель выплачивает все необходимые налоги, декларацию за 2015 г я не подавала.

Спасибо

Да, вы имеете право получить налоговый вычет на эту квартиру

У вас указанно: «Возможность и порядок имущественного налогового возврата утвержден Налоговым Кодексом России. Существует ряд условий, например, возврат налога невозможен при покупке квартиры у взаимозависимого лица (по закону таким лицом может считаться любой близкий родственник: братья и сестры, дети и родители, опекуны и подопечные, а также супруги — ст. 105.1. НК РФ).».

Я купил квартиру у мамы, исходя из вашего текста я не могу получить назад налог.

Но несколько человек говорят что это не так. К примеру в строительной компании.

По причине того что я оформлял договор на неуступку прав а не договор купли продажи (непомню может наоборот). Специально так предлагали сделать. Показывали какую то статью рф. Это вы тут пишите сугубо абстрактно или все мне врут и я зря теряю время??

На какие именно нормы закона ваши консультанты ссылались, советуя вам выбрать тот или иной вид сделки? Ст. 105.1. НК РФ четко определяет, что родители являются взаимозависимыми лицами с детьми.

Добрый день!

В 2014 году я покупала квартиру по переуступке, в 2015 мне выдали право собственности на неё и делали платную операцию. Сейчас я хочу подать документы на возврат налога. Подскажите, пожалуйста, как мне это сделать. Лучше сначала один комплект, а потом второй или можно подать оба комплекта? Общая потраченная сумма меньше 2-х млн.

Спасибо!

Подавайте сразу на оба налоговых вычета, не вижу преград получить сразу по двум вариантам

Если покупаем квартиру в 2016 за 1,5 млн и оформим ее на меня(я работаю не официально) может ли муж оформить 195 тысяч вычет полностью на себя?и может ли он получить единовременный вычет за три года за 14,15,16 год?

Нет, налоговый вычет выплачивается только на собственника жилья

Супруги собственники совместные в любом случае, так что можно получить.

Я купил квартиру в мае 2015 могу ли я сейчас подать документы и получить возврат налога?

Если документы о праве собственности на руках, то имеете право подать на налоговый вычет

Здравствуйте! Подскажите пожалуйста, могу ли я сейчас подать документы на налоговый вычет? если: квартиру приобрела в конце 2013 года (в октябре), прописалась в ноябре, все документы имеются, право собственности, договор купли-продажи ит.д.

Да, если на руках документы о праве собственности, то мы имеете право подать на налоговый вычет за покупку квартиры прямо сейчас

возврат подоходного налога для покупателя идет из кадастровой стоимости квартиры или исходя из суммы указанной в договоре купли-продажи?

Из договора купли продажи

Здравствуйте, подскажите что если я купил квартиру в 2013 году , официально не работал около 3 лет (насколько я знаю надо работать минимум год чтобы получить 13 % от покупки квартиры) смогу ли я получить возврат налога? на дворе 2016 г или я потерял такую возможность?

Срок получения имущественного налогового вычета действующим в стране законодательством не установлен и не ограничен. Таким образом, вы можете подать документы на имущественный вычет за купленную вами квартиру, вне зависимости от того, когда она была куплена вами.

семья из 2 взрослых и 2 несовершеннолетних детей покупает квартиру с использованием материнского капитала. Налоговый вычет не будет возвращен совсем или будет снижен на размер материнского капитала?

Налоговый вычет будет ТОЛЬКО с той суммы, что вы потратите своих средств

Здравствуйте подскажите пожалуйста, в 2014 году я приобрела квартиру, на тот момент не работала, а с 12.02.2016 года начала работать, могу ли сделать возврат?

Да, можете оформить налоговый вычет! Потому что сроки получения имущественного налогового вычета не установлены и не ограничены действующими законами.

Здравствуйте! Скажите, а если я купила квартиру в июле 2016г, то вернуть вычет я смогу только в 2017? Или могу уже сейчас подать декларацию?

Вы можете подать декларацию по возврату налога только после истечения очередного налогового периода (года), то есть в вашем случае — в 2017 году

Добрый день! скажите , подалуйста если договор купли-продажи был заключен 30 декабря 2015 года, а свидетельство о праве собственности и передаточный акт оформленны в 2016 году, имею ли я право получить вычет в 2016 году?

Согласно письму Департамента налоговой и таможенно-тарифной политики Минфина РФ от 19 апреля 2010 г. N 03-04-05/9-211, вы можете подать декларацию на оформление имущественного налогового вычета только когда получили на руки договор купли продажи и акт приема-передачи жилья, но налоговый имущественный вычет предоставляется вам только по итогам года в котором получено право собственности на квартиру, то есть уже в следующем 2017 году.

Здравствуйте а возможен ли возврат 13 процентов с покупки квартиры если я её покупаю у жены брата?

А ваш брат имеет долю в этой квартире? Если да, то имущественный налоговый вычет не применяется в случаях, если сделка купли-продажи квартиры, дома, комнаты или доли (долей) в них совершается между физическими лицами, являющимися взаимозависимыми в соответствии со статьей 20 настоящего Кодекса. С соответствии с п. п. 3 пункта 1 статьи 20 НК РФ взаимозависимыми лицами признаются физические лица, состоящие в соответствии с семейным законодательством Российской Федерации в отношениях родства.

Здравствуйте! Купила квартиру в 2015 году в ипотеку ( долевое строительство ) дом строится еще,сдача дома 2017 год в июне! Могу ли я подать на возврат 13% за покупку квартиры в 2017 году или только уже в 2018 году? Могу ли я подать на возврат с процентов по ипотеке с 2015 года с момента покупки квартиры , или тоже только с момента получения свидетельства о собственности ?

Подать сможете на следующий год после получения документов о праве собственности.

Здравствуйте. Подскажите, если квартира куплена в ипотеку, в качестве первоначального взноса использованы средства материнского капитала, имею ли я право на налоговый вычет либо компенсацию процентов с ипотеки?

Да, но возврат будет только с ваших личных средств, за исключением суммы маткапитала

Здравствуйте. Можно ли вернуть 13% если квартира куплена на жилищный сертификат?

Вернуть можно только с той суммы, которую вы затратили своих средств.

Здравствуйте, спасибо за подробную статью. Очень полезно.

Я хочу оформить квартиру в собственность на себя и жену. Это может повлиять на имущественный налоговый вычет?

Да, безусловно наличие двух собственников влияет на налоговый вычет. Я бы порекомендовал брать его с одной квартиры одному из супругов. А другой супруг путь берет из покупки следующей недвижимости (например с дачи или гаража).

Точнее меня беспокоит вот что. Для того, чтобы мне получить весь вычет мне нужно будет написать «Заявление на распределение вычета» (например 100% муж 0% жена). После, в будущем я не смогу изменить соотношение вычета.

Получается в будущем жена не сможет получить имущественный вычет от другой недвижимости.

Именно в таком случае ваша супруга и сможет получить налоговый вычет с покупки другого объекта недвижимости.

Я правильно понимаю, что «Заявление на распределение вычета» никак не влияет на долю собственности? Например, я распределил вычет 100% муж, 0% жена, а собственности осталась такая же т.е 50% на 50%

Собственность это собственность, доли не поменяются от подачи заявления на налоговый вычет. Но вы можете получить налоговый вычет только с суммы, пропорциональной вашей доле, то есть если квартира стоила 7 000 000 рублей, ваша доля 50%, то налоговый вычет вам положен с 3 500 000 рублей.

Вроде бы 13% от стоимости недвижимости, но не более 2 000 000 руб. Разве нет?

Именно так, и поскольку в приведенном примере 3 500 000 рублей больше чем лимит, то вычет будет максимально возможный — 13% от 2 000 000 рублей, то есть 260 000 рублей всего.

Здравствуйте! Подскажите пожалуйста, можно ли получить вычет в случае, если я покупаю квартиру и я буду являться собственником, но оплату производит моя мама и она является плательщиком?

Вычет получает тот, кто оплачивает — и свои расходы на покупку жилья для оформления налогового вычета вам будет необходимо документально подтвердить.

То есть я получить вычет не могу, потому что не я оплачивал, а она не может, т.к. она уже получила вычет ранее. Правильно?

Если она ранее уже получила налоговый имущественный вычет с покупки жилья с максимальной суммы 2 000 000 рублей, то больше вычетов она получить не может. А вы получите вычет, только когда потратите деньги, именно вы, а не кто-то другой. Решением может стать внесение средств в счет оплаты жилья от вашего имени и по договору на ваше имя.

Большое спасибо!

Здравствуйте. В 2004 году была куплена 1/3 часть квартиры без ипотеки за 300 тыс. руб. И в 2007, 2008 и 2009 нам возвратили НДФЛ 39 тыс. В 2014 купили вторую квартиру по ипотеке за 2 400 000 руб. В 2015 и 2016 возвратили НДФЛ 50 тыс за вторую квартиру. Сегодня налоговая заявляет, что я не имею права возвращать НДФЛ по второй квартире, что произошла ошибка и я должна те 50 тыс. вернуть в бюджет. Декларация на вторую квартиру подавали на 1700 тыс. руб, то есть предел в 2000 тыс. не нарушался. Налоговая пишет, что во второй квартире я имею права вернуть только НДФЛ по уплаченным ипотечным процентам. Верить ли им? Почему же они тогда выплатили, если я не имела права? И что делать?

Закон о том, что налоговый вычет можно получать несколько раз до того момента, пока сумма, с которой возвращается налог не достигнет размера в 2 000 000 рублей был принят лишь в октябре 2013 года и вступил в силу с 1 января 2014 года — Федеральный закон Российской Федерации от 23 июля 2013 г. N 212-ФЗ «О внесении изменения в статью 220 части второй Налогового кодекса Российской Федерации». Так что до 2014 года вы не имели права получить второй вычет, а с 2014 года согласно статье 220 НК РФ — можете.

Евгения, Вы не объяснили главную суть: если она один раз воспользовалась вычетом до 2014 года, то в 2014 уже не имела права на второй подавать, я так понимаю? А если бы обе покупки были после 2014 года, то можно дважды?

Можно добирать возврат налога при покупках после 2014 года, если вы до этого получили часть вычета в 2010 например

А при покупке квартиры в 2014 году в ипотеку — сколько вы собственных средств отдали? 1 700 000 рублей как и заявили на вычет? Или 1 700 000 это были уплаченные по ипотечному кредиту проценты?

Здравствуйте! С мужем хотим приобрести участок и построить дом (за все про все 2,5-3млн) и в дальнейшем купить квартиру (2,5 млн). Скажите я правильно понимаю, что если один собственник то я получу вычет за дом 260 тысяч рублей, а если два (с мужем вместе) то каждый. И в нашем случае 325-390 тысяч рублей на двоих? Если потом оформить квартиру (другой объект недвижимости) на ребенка, смогу получить за него вычет или нет? Скажите как лучше поступить? Или дом на себя с ребенком, а квартиру на мужа?

Мария, до 1 января 2014 года действовал закон, согласно которого при покупке недвижимого имущества в общую долевую собственность размер налогового вычета распределяется между совладельцами в соответствии с их долей/долями собственности. Но после 1 января 2014 года распределение размера вычета в случае приобретения недвижимости в общую долевую собственность отменено. Так что теперь налоговый имущественный вычет предоставляется в размере фактически произведенных расходов каждого из собственников в пределах общего установленного лимита вычета (2 000 000 рублей на каждого).

Если говорить о жилье для несовершеннолетних, то родители, приобретающие жильё в общую с ними долевую собственность, вправе применить имущественный вычет без распределения по долям.

Много перечитала по этому поводу,вопросы и ответы профессионалов,но не могу разобраться вот с чем:если я приобретаю жильё с ребёнком,то я могу получить вычет за него(получается 2 млн на человека,правильно?)если я уже получила свой вычет в полном размере и после этого приобретаю жильё с ребенком,тогда я уже не могу получить за него вычет,т.к.свой я уже исчерпала.а вот если из своего вычета я использовала 1,5 млн,потом приобретаю в собственность жильё с ребенком,тогда я смогу получить вычет?или же нет?

Если уже выбрали на свою фамилию весь лимит налогового вычета, то получить уже не сможете

А можно поподробней)что значит на свою фамилию?

Значит, что ВЫ уже получили налоговый вычет в максимальном размере…

Мы наверно не совсем друг друга понимаем)вот мой вопрос: -если из своего вычета я использовала 1,5 млн, потом приобретаю в собственность жильё с ребенком, тогда я смогу получить вычет? или же нет? в смысле добрать свой за 500 тысяч и получить за ребёнка.

Да, вы можете сколько угодно раз добирать налоговый вычет до лимита выплат с 2 000 000 рублей, то есть если купите гараж за 300 000 рублей, а потом через пару лет, например, участок под дачу за 200 000 рублей — то с обоих покупок можете добрать этот остаток в 500 тысяч до общего лимита в 2 миллиона.

Спасибо. Я разобралась в этом вопросе!

Здравствуйте! Подскажите, пожалуйста, при покупке квартиры в 2016г. в ипотеку возврат налога можно оформить уже в 2017г. на полную сумму или обязательно частями ежегодно? И еще: неработающий пенсионер при покупке квартиры по договору купли-продажи имеет ли право на возврат 13%?

Пенсионер ничего не получит, так как не платит подоходный налог, то и получить вычет ему не с чего.

Если все документы о собственности у вас на руках,то да в 2017 можно уже оформлять. На полную сумму или частями, зависит только от Ваших заработков… если за 2016 год 13% с Вашей з/п будут равны или превышать 13% от стоимости квартиры (но не больше 13% от 3000000=390 тыс. рублей) то можете и за раз!

Купил квартиру в 2015 году по военной ипотеке, кредит погашается, имею ли я право на возмещение налога с покупки квартиры?

При военной ипотеке имеют право на вычет любой военнослужащий российской армии, который приобрел недвижимость в собственность, включая собственные средства,т.к.вычет будет сформирован только из тех средств которые затратили именно Вы.

Здравствуйте! Я покупал комнату в ипотеку, а теперь хочу ее продать и купить квартиру также в ипотеку. Могу ли я сделать налоговый вычет по процентам с обеих ипотек, или закон распространяется только на один раз? Спасибо.

Если вы не добрали налоговым вычетом возврата 13% с 3 000 000 рублей по процентам ипотеки при покупке первой квартиры, то остаток с лимита в три миллиона НЕ ПЕРЕНОСИТСЯ на следующую возможную ипотеку согласно п. 8 ст. 220 НК РФ. То есть возврат с ипотечных процентов возможен только с одной ипотеки.

В предыдущем комментарии говорится:»Если вы не добрали налоговым вычетом возврата с 3 000 000 рублей «. В каком случае вычет с 3 млн., а в каких с 2 млн.?

2 миллиона с затраченных средств на покупку, а 3 миллиона с процентов, выплачиваемых по ипотечному кредиту

Добрый день! Если квартира в собственности (беру ипотеку сейчас) будет с ноября 2016, могу ли я подать вычет в январе 2017? Я так понимаю, что даже если я получу св-во в декабре 2016, то в январе 2017 я все ровно могу подать на вычет за прошлый год?

Подавать можно только в год, следующим за годом получения права собственности. То есть в 2017 году вы сможете подать заявление на налоговый вычет за несколько месяцев 2016 года, в 2018 году за предыдущий 2017й и так далее

Если стоимость квартиры 2 600 000, а ипотечных средств 1 900 000, то как понять сколько я могу получить налоговый вычет с 3 000 000 или с 2 000 000?

Если выбирается налоговый вычет с оплаты стоимости жилья собственными средствами, то лимит 2 000 000 рублей, а если выбирается налоговый вычет с процентов по ипотеке, то лимит с 3 000 000 рублей. То есть если вы взяли ипотеку на 50 лет и за это время процентов по ипотеке набежит на 5 000 000 рублей, то с трёх миллионов с них вы можете получить налоговый вычет.

Добрый день! Подскажи пожалуйста 3-НДФЛ можно подать в любую налоговую или только по месту регистрации. Если это так, то где это написано.

Согласно п. 1 ст. 83 НК РФ, физические лица должны сдавать свои налоговые декларации по месту их жительства, нахождения имущества или транспортного средства. То есть вы должны встать на учет в налоговой там где живете или имеете налогооблагаемое имущество и подавать декларации именно в эту налоговую, в том числе это касается и 3 НДФЛ

Здравствуйте! Мы с мужем приобрели квартиру в долях в сентябре 2016 года стоимостью более 2 млн.руб. Оформить возврат налогового вычета хотим по месту работы и я и супруг. В этом случае каждому из нас вернется по 130 тысяч или каждому 260 тыс? И правильно ли я поняла, что нужно ждать января 2017 года для того, чтобы подать документы, и потом еще около 3-х месяцев заявка будет рассматриваться, и только после этого у нас перестанут вычитать 13% налог из заработной платы?Спасибо.

Если квартира стоит 4 000 000 или дороже, то каждый из вас в соответствии с долями получит 13% вычет с максимальной суммы в 2 000 000 рублей. То есть по 260 000 каждый, если стоит меньше 4 миллионов, например 3 миллиона рублей, то соотвественно каждый из вас получит вычет с 1 500 000 рублей, а остаток в виде возможности получить вычет с 500 000 перенесется на следующие покупки недвижимости, которые возможны в будущем

Добрый День, купила квартиру до застройки, пока являюсь долевым участником… когда смогу подавать документы на налоговый вычет, если квартиру сдадут в декабре 2016 в январе 2017 уже можно? А если сдадут в январе 2017, то только в 2018 году выходит?

Да, подавать на налоговый вычет можно только в год, следующий за годом получения на руки документов на квартиру.

И еще интересует такой вопрос…квартиру покупала по ипотеке…она еще не достроилась…вычет за покупку квартиры пока взять не могу…а что насчет вычета по процентам по ипотеке?Уже год произвожу выплаты

Так вы вычет планируете брать с потраченных на взнос денег или с процентов по ипотеке? Оба варианта возможно, но только после получения документов на недвижимость.

Здравствуйте! Я купила квартиру в апреле 2016 года в ипотеку, собственных средств (первоначальный взнос) 700тыс, у банка взяла 2750000, налоговый вычет по зарплата за год 107 тыс. сколько я могу получить в 2017 году?

А вы планируете налоговый вычет по процентам ипотеки, или вычет с собственных средств первоначального взноса? По ипотечным процентам налоговый вычет с 3 000 000 рублей, а по собственным средствам, потраченным на покупку жилья — вычет с 2 000 000 рублей. И да, подавать на вычет вы сможете только в году, следующем за годом покупки, то есть только в 2017ом

В каких случаях выплачивают 260 тыс одним разом, а не в течении двух лет или трёх лет?

Если подается заявление на налоговый вычет спустя несколько лет после покупки жилья, при этом зарплата была высокая и сумма налогового вычета накопилась за пару лет или раньше. Тогда налоговая может перечислить возврат на ваш расчетный счет всех ранее уплаченных налогов НДФЛ которые вы платили после покупки квартиры и на которые подали возврат.

Здравствуй! Подскажите пожалуйста, мы купили квартиру за наличный расчёт, плюс добавили мат.капитал, можем ли мы возвратить налог 13%?

Да, вы имеете право на налоговый вычет, но только с той суммы, которая была потрачена из собственных средств, то есть исключая средства материнского капитала.

Добрый день. Мы купили квартиру в марте 2013 года, сейчас оформляем документы на возврат. Подскажите, пожалуйста, за какой период нам выплатят сумму (за период с апреля 2013 до октября 2016г)? Будет ли эта сумма единовременной или будут ежемесячно перечислять? Спасибо.

Если подадите заявления на возврат налога прямо сейчас, при этом вы работали в 2013, 2014, 2105 годах и работодатель платил за вас НДФЛ все эти годы, то именно налоги за эти годы и сможете вернуть, если подадите в 2017, то еще вернёте и налоги, заплаченные за вас в 2016 году. Получите возврат единовременно в налоговой, предоставив им счет, куда переводить средства. Если не работали эти годы, но устроитесь на работу сейчас, то после подаче заявления в налоговую работодатель будет возвращать вам налоговый вычет ежемесячно.

Здравствуйте. Мы продаем дом, покупатель хочет что бы сумма в договоре купле продажи поставили больше чем продаем на самом деле. Это чемто чревато для меня продавца? Домом владею менее 3 лет, цену хотим поставить ниже 1 млн. рублей.

Советую вам не соглашаться на такое, очень подозрительно, что покупатель хочет, чтобы в бумагах вы завысили стоимость. Во-первых, налоги вам придется платить с бОльшей суммы, а во-вторых, в случае каких-либо судебных разбирательств и исков уже после сделки с вас будут взыскивать ту сумму, что указана в договоре, а не ту, что вы реально получили на руки.

Здравствуйте! Подскажите пожалуйста если я преобрела жилье в сентябре 2016 года, то почему я не могу вернуть вычет с ПН 13% за 2015 и 2014г.,а только за остаток 2016? Ведь за предыдущие годы 13% с меня вычетали!

Потому что по закону возврат налога предусмотрен только оплаченного после покупки недвижимости.

Здравствуйте! Приобрел кв. по ипотеке в июне 2016г. 50/50 (2300000). Срок сдачи кв. в 1 кв.2018г. Когда можно подавать документы на налоговый вычет. Спасибо.

Вы имеете право подать декларацию на оформление налогового вычета только тогда, когда получите на руки акт приема-передачи жилья или или оформите право собственности. На следующий год после любого из этих событий.

Здравствуйте, а если мы приобретем квартиру за 800 тыс рублей — это сколько процентов нам должны вернуть?

13% как и с любой другой суммы до 2 000 000 рублей

Здравствуйте. Пытаюсь разобраться.

Немного нарыла уже, но помогите пожалуйста разобраться в нюансах. История такая:

Приобрела квартиру при помощи ипотеки осенью 2015 года. Первоначальный взнос больше 2 млн. Летом 2016 года загасила ипотеку. Предполагаю, что за время пользования кредитом заплатила около 500 тыс процентов. Официальная з/п около 15-20 тыс, соответственно отчисления в налоговую очень небольшие…

Вопросов у меня несколько:

1. Я имею право подать на выплату и 13% с 2 млн, потраченных мной, и на выплату 13% с уплаченных процентов? 13% с уплаченных процентов также можно добирать до 3 млн в будущем? Не распространяется ли это на потребительские кредиты, например на автокредиты?

2. Подаю заявление в налоговую в 2017 году, например в январе, и мне налоговая перечисляет мои же отчисления начиная с осени(?) 2015 года до декабря(?) 2016 единовременно? За следующей порцией подаваться надо уже в 2018 году?

3. С работодателя вычитать для меня не вариант, поэтому интересует только перечисления напрямую с налоговой. Какие возможны варианты развития событий для официального работодателя и для меня в плане проверок из налоговой? Я говорю про соразмерность з/п и стоимости квартиры

Вы можете вернуть налог с 2 000 000 рублей потраченных на покупку, а также с 3 000 000 рублей ипотечных процентов. Возвращают только налоги, уплаченные за прошлые налоговые года. То есть в 2017 вы имеете право на возврат налоговых отчислений за 2015 и 2016 годы. И больше чем вы заплатили НДФЛ вернуть вы не сможете, то есть вам нужна работа с высокой белой зарплатой, или долгие годы по чуть-чуть возвращать на низкооплачиваемой.

Добрый день. Помогите понять. Сейчас буду покупать квартиру за 3 700 000 рублей.

Я учредитель и гендир компании. Официальная зарплата 20000 руб. в месяц, начиная с января 2016 года. С конца 2012 до 2016 г нигде официально не работал и отчислений не было. Я смогу получить налоговый вычет 260000 рублей единовременно? Если часть квартиры оформить на ребенка (2,5 года) можно получить больше?

Вы можете получить ВЫЧЕТ только с тех налогов, которые БУДУТ уплачены ПОСЛЕ покупки жилья. Налог не возвращается за период до приобретения недвижимости.

Помогите разобраться. Имею я право на вычет за вторую квартиру за проценты по ипотеке? Первую купила в 2007г. Вычет получала. Вторую купила в ипотеку в 2012г. Погу получить вычет на проценты по ипотеке?

Вычет полагается только в ограниченном размере: 13% с 2 000 000 рублей при покупке жилья (если одна квартира/дом стоят меньше, то добирать вычет будете при следующей покупке), и 13% с ипотечных процентов (но этот вид возврата налогов работает только один раз).

Добрый вечер! Мы с мужем в равных долях купили квартиру за 3,6млн руб. Из них 3млн взяты в ипотеку. Подскажите на какой вычет мы можем рассчитывать?

Каждый из вас двоих имеет право получить со своей доли налоговый вычет 13% с 300 000 рублей (собственных средств вы потратили 600 000, а значит каждый по 300 000, вот с них и считать), + налоговый вычет с ипотечных процентов — каждый 13% с половины процентов, уплачиваемых по ипотеке (с максимальной суммы в 3 000 000 рублей). Обратите внимание, что если вы недобрали до максимального размера налогового имущественного вычета при покупке именно этой квартиры, вы можете добрать возврат налога с покупки квартиры в будущем.

Большое спасибо!

Здравствуйте, мы два года назад приобрели квартиру за 1.5 млн, квартира оформлена на мать пенсионерку, нигде не работает, сможет ли она вернуть 13% от стоимости квартиры?

Она может вернуть только 13% от суммы, потраченной ей на покупку квартиры, только с уплачиваемых ей налогов на доходы физических лиц, если такие налоги она не платит, значит и вернуть будет не с чего.

Здравствуйте. Подскажите пожалуйста, мы купили квартиру в ипотеку за 821 тыс рублей — на возврат какой суммы мы можем рассчитывать? Квартира оформлена на мужа и на меня в совместную собственность. Муж работает, а я в декрете. Можем ли мы только на мужа оформить вычет?

При совместной собственности на недвижимость собственник, купивший жилье может вернуть 13% налогов с суммы, потраченной им на приобретение своей доли (но не более чем с 2 000 000 рублей), а также 13% с уплачиваемых им процентов по ипотеке (но не более чем с 3 000 000 рублей).

Так что да, вы можете оформить вычет на мужа, он получит либо 13% от 411 500 рублей (с возможностью добрать вычет до 13% с 2 миллионов будущих покупок недвижимости), + 13% с ипотечных платежей, здесь есть нюансы, на сколько лет вы брали ипотеку и какая итоговая переплата.

Здравствуйте. Я оформил ипотеку в апреле 2015г., а в апреле 2016г. получил акт приема передачи и ипотеку погасил. В справке из банка за 2015 и 2016гг указана сумма выплаченного основного долга и процентов (естественно что за год процентов выплачено не так много). Сумма первоначального взноса 2 млн не перекрывала, но с учетом далее уплаченного основного долга перекрыла. Есть ряд вопросов:

1. При выборе варианта «возврат на покупку жилья» сумма покупки сложится из первоначального взноса и уплаченного основного долга? Или все что уплачено после договора ипотеки называется «проценты»?

2. За 2015г я могу подать 3НДФЛ? В этот год была заключена ипотека.

Спасибо.

Вычет подается только в год после получения на руки документа о праве собственности, можно вернуть налоги за собственные средства на покупку (до 2 миллионов), а можно и за проценты по ипотеке (до 13% с 3 миллионов).

здравствуйте, купили с женой квартиру в ипотеку. первоначальным взносом был материнский капитал, могу ли я получить возврат налогового вычета либо процентов. если да то когда можно подавать документы, ипотеку оформляли в марте 2016г.

Возврат можно получить только с личных средств, потраченных на покупку жилья, если это были средства материнского капитала — то с них нельзя вернуть налог. Но вы можете воспользоваться налоговым возвратом с процентов, уплачиваемых по ипотечному кредиту (13% с суммы до 3 000 000 рублей).

Здравствуйте. Собираемся брать квартиру в ипотеку, первоначальный взнос 400 000 рублей. Стоит квартира 2 000 000 рублей. В феврале месяце будет взнос на сумму 1 300 000. Скажите, с какой суммы мы можем вернуть 13%?

Вы можете получить налоговый вычет с 13% потраченных на покупку жилья, то есть в вашем случае с 1 300 000 + 400 000 = 1 700 000 рублей (если вы правильно описали суммы, оплачиваемые вами за квартиру). А также 13% с процентов по ипотечному кредиту. В любом случае, если вы не «израсходуете» лимит вычета в 13% с 2 000 000 рублей с потраченных средств — вы сможете «добрать» их при будущих покупках жилья. Единственное только лимит вычета в 13% с 3 000 000 рублей по ипотечным процентам добирать нельзя, этот вид возврата налога работает только один раз.

У меня на руках только ДДУ и ипотечный договор , могу ли я подать на вычет? Или ждать получения право собственности?

Подать заявление на оформление налогового вычета сможете только тогда, когда получите на руки акт приема-передачи жилья или или оформите право собственности.

Здравствуйте. Оформил ипотеку в долевое строительство 08.15, получил акт приема передачи и права собственности 09.16. Подам на возврат процентов 01.17. Скажите мне выплатят за два года (15 и 16) или только за 16 год? И если только за 16й год, то полностью за 16й или только за 4 месяца последнего года.

Только начиная с момента когда вы получили на руки акты. То есть за часть 2016го, за 2017й и так далее.

за 2016 год

Здравствуйте. Я купила квартиру в декабре 2016 года, в январе 2017 года я ухожу в декрет. Могу ли я вернуть вычет за 2014,15, и 2016 года?

Нет, только за год в котором была куплена квартира и последующие.

В 2017 году подать декларацию и получить вычет за 2016 год, остальное после выхода из декрета. А можете и через лет десять, но получите вычет только за три предыдущие года.

Здравствуйте, скажите пожалуйста, купили квартиру в ноябре, а в октябре ушла в декрет, как я могу вернут процент и когда могу подать документы на них. Спасибо

Подать документы на вычет можно в год, следующий за годом покупки жилья. Получить же налоговый вычет можно и спустя несколько лет, хоть через год, хоть через 5 лет. Либо вообще не пользоваться налоговым вычетом для данной недвижимости, а оформлять возврат налога при покупке следующего жилья.

здравствуйте! в 2014 году приобрели дом, в 2016 году его продали и купили другой, можем ли мы претендовать на налоговый вычет за оба дома?

А вы подавали заявление на возврат налога при покупке дома в 2014 году? По общему правилу получить налоговый вычет может только собственник имущества, чье имя указано в свидетельстве о праве собственности на дом (квартиру, …). Если вы не подавали на вычет после покупки дома в 2014 году являясь его собственниками, то теперь то уже не имея на него документов как вы подадите?

Для предоставления гражданину положенного налогового вычета ему необходимо обратиться в налоговую, подав при этом следующий комплект бумаг:

— Документ, удостоверяющий личность (паспорт гражданина РФ).

— Декларацию (по форме 3-НДФЛ) и заявление установленной формы о выплате вычета.

— Документы, которые подтверждают фактически понесенные расходы в связи с приобретением помещения жилого назначения.

— Справку (по форме 2-НДФЛ), которая подтверждает уплату налога на полученные доходы.

Что касается вашего примера:

Кроме случаев, когда налогоплательщики не успевают исчерпать вычет к моменту продажи жилья, нередко бывает, что налогоплательщики продают недвижимость еще до того, как заявят вычет за ее покупку.

Однако даже в этом случае позиция контролирующих органов такова, что налогоплательщик вправе получить налоговый вычет за покупку жилья в полном объеме, так как право на вычет возникает сразу после фактического осуществления расходов на его приобретение и никак не связано с тем, будет ли находится жилье в собственности налогоплательщика в дальнейшем.

Ответ — можете! Только за проданный дом придется заплатить налог, так как был в собственности менее 3 лет. Если цена продажи не больше цены покупки.

Здравствуйте.

1. Для оформления вычета (долевка) достаточно акта приемки или нужно зарегистрировать право собственности?

2. Если акт подписан будет 30.12.2016, за какой год начнется возврат?

Да, достаточно или актов или документов о праве собственности. Возврат налога в вашем случае начнется с 2017 года.

Здравствуйте!

Работаю (официально) с апреля 2016 года.

В июне 2016 года купила квартиру.

В 2017 году планирую ее продать и купить другую квартиру.

Какие налоги мне нужно будет заплатить и какие я смогу вернуть?

Могу ли я зачесть вычет 260000 р. за налог за продажу старой квартиры?

Взаимозачет налогового вычета и налога с продажи сделать нельзя, их надо независимо друг от друга оформлять. Так что оформляйте вычет уже с новой квартиры.

Заплатить налог за продажу старой, и то если ее продадите дороже чем купили.

Вычет за покупку оформляется отдельно.

Здравствуйте! В декабре 2014 года был заключен договор участия в долевом строительстве дома на меня и моего мужа. Цена договора изначально составила 3 458 000 рублей. Оплата произведена была следующим образом:

1) за счет собственных средств — 458 000 руб

2) за счет кредитных средств — 3 000 000 руб. (ипотека)

Ипотека в размере 3 000 000 руб была оформлена на мужа. Дата фактического предоставления ипотеки — январь 2015 г. (первый платеж произведен в феврале по ипотеке). Квартиру получили по передаточному акту в декабре 2016 и увеличена стоимость до 3 532 480 руб. (доп метры оплатили в декабре 2016)

Вопрос: каким образом, кто и какие возвраты можем оформить? Я не работаю с сентября 2015 г. в каком месяце нужно успеть подать документы (в декабре этого года или можно уже в январе 17 года и на что это повлияет?)

Если квартира оформлена на мужа, то он и будет получать налоговый вычет. Получить он его может с ипотечных платежей в виде 13% от максимальной сумму 3 миллиона рублей. Поскольку акт вы получили только в этом году, подать на вычет вы можете в следующем, то есть уже в 2017 году.

Если собственность совместная, то муж получит вычет 2000т.р., а вы сможете получить вычет когда выйдете из декретного. Если же приобретено жильё в общую долевую собственность доли каждого из супругов явно определены и, соответственно, прописаны в свидетельстве о регистрации права собственности. Налоговый вычет в этом случае распределяется строго в соответствии с прописанной долей, и ни один из супругов не может отказаться от своей доли или получить вычет за другого. Даже в случае, если один из супругов уже получал имущественный вычет, другой все равно сможет получить вычет только в размере своей доли. Т.е. 3532т.р 2 = 1766т.р. С 1766т.р каждый из вас может получить возврат НДФЛ. Вы только когда выйдите и начнете работать , то сможете заявиться на возврат налога подоходнего.

Здравствуйте! Купил квартиру в декбаре 2016 года.

Можно ли вернуть налог за 2016 год через налоговую одной суммой, а за 2017 с января оформить возврат через работодателя?

Подать декларацию на вычет вы можете только с года, следующего за годом покупки недвижимости.

Можете в январе подать декларацию в налоговую, чтобы получить за 2016 год. И так же в январе оформить у работодателя.

Здравствуйте! Мы с супругом купили квартиру в 2016 году в ипотеку. Стоимость недвижимости 2 250 000 рублей. Первый взнос составил 470 000 рублей. Оба работаем официально. Подскажите на что мы можем рассчитывать в 2017 году.

Вы можете подать в 2017 году на возврат налога по реально потраченным средствам, + на 13% от ипотечных платежей (максимум тринадцать процентов с трех миллионов рублей).

Тут зависит от вида собственности. Общая совместная или долевая? Если долевая, то согласно ваших долей. Если совместная, то на одного из супругов можно оформить возврат 2000т.р., на другого 250т.р. Или на пополам. Смотря какой доход у супруга или у вас.

Допустим разделим 1350 супругу и 900 мне. Т.е. супруг может полкчить 13% с 1350= 175,5 р, а я 13% с 900= 117. За 2016 уплачено налоги: супруг 70, я 40. Всю сумму мы не получим. Млжем ли мы в 2018 подать на возврат оставшейся части?

Деление будет происходит не произвольно, а по долям в праве собственности, и ответ да — вы можете добирать возврат и в 2018 году, и в 2019 и тд, в зависимости от того, как быстро вы выберете максимальный налоговый вычет.

Здравствуйте! Приобрели имущество в ипотеку в октябре 2015 года, в 2016 подали все документы в налоговую и нам вернули вычет за 2015 год. За 2016 год, если также хотим всю сумму вернуть сразу, через налоговую, это только в конце 2017 или раньше возможно?

Можно. Не обязательно в конце года. Можете уже подать и в январе 2017 года.

То есть если мы подадим в январе 2017 года, то нам соответственно и деньги пришлют сразу по окончанию проверки, а не в конце 2017 года? Поскольку повторно подаем, то нужно только заявление на возврат вычета, декларацию заполненную и справку 2-НДФЛ за 2016 год?

Смотря по какой схеме вы подавали на возврат, его ведь могут сделать и по факту за предыдущие периоды когда вы платили налог на доходы физических лиц, а могут регулярно к зарплате сделать, то есть не снимать с вас НДФЛ через бухгалтерию.

Если мы не хотим к зарплате, то вариант возврата сразу всей суммы, по справке 2-НДФЛ, как мы вернули за 2015 год, это снова все собирать и камеральная проверка будет как и первый раз 3 месяца? Или мы только в конце этого года можем вернуть сумму? Если мы повторно подадим на возврат сейчас в январе, как скоро поступят деньги?

Получите после проверки, может через 3 месяца, может чуть быстрее.

Добрый день! Нужна ваша консультация, помогите разобраться, пожалуйста, в ноябре 2016 г. у меня была оформлена ипотека на вторичку в единственном лице. Первоначальный взнос 430 тыс. руб., у банка кредит 1 720 тыс. руб. Сейчас я хочу разобраться, что для меня выгоднее подавать на налоговый вычет с первоначального взноса с 430 тыс. руб. 13%, это получается 55 900 руб. или же 13% с процентов по ипотеке (сумма выплачиваемых процентов ежемесячно примерно 19 тыс. руб.)? как правильно посчитать, что выгоднее? За 2016 год НДФЛ, удержанная с меня получается 58 970 руб. вопросы:

1) Правильно ли, я понимаю, что за 2016 год, если я и подам документы в налоговую в 1 кв. 2017 г., в первом случае (расчет от первоначального взноса) я получу сумму удержанного налога только за ноябрь + декабрь, то есть примерно где 10 тыс. руб. (ежемесячная з/п 37 950 руб.), если же делать налоговый вычет по процентам (второй случай), то примерно 5 тыс. руб. (19 тыс. руб. *13 %* 2 мес.).

2) Также хотелось бы понять, на следующий год, то есть 2018, за 2017 г. способ возврата должен быть аналогичен выбранному первоначально?

3) И еще вопрос, возможно, ли подать на возврат наряду с имущественным налоговым вычетом, также сделать возвраты на НДФЛ (по обучению -автошкола), и мед. услуги? Или же нужно что-то выбирать одно? Поясните, буду очень признательна

Сколько квартира стоит? 1720 т.р.+430 т.р. ? Тогда подаете на 2000 т.р. вычет. Возврат вычета, с учетом вашей зарплаты, займет около 4.5 лет. Потом можете делать вычеты по процентам.

1 правильно

2 аналогично

3 можно

Добрый день!

Подскажите, пожалуйста, в 2015 году было приобретено жилье совместно с молодым человеком в 1/2 доли. Сумма уплаченная за мою долю 575 000 руб. Соответственно, вернуть я смогу 13% от 575 000, это 74750 руб. Но дело в том, что за 2015г. общая сумма налога, удержанная с зарплаты составляет 101 000 руб.Верно ли я понимаю, что на данный момент я могу вернуть только 74750 руб, несмотря на то, что уплатила с зп 101 т.ыс.руб.? И в последующем, если приобрету жилье, то смогу вернуть налог с оставшейся суммы 2 000 000 — 575 000 = 1 425 000, и это сумма 1 425 000 *13% =185 250 руб.

и сумму 185 250 я смогу возвращать не один год, пока не «доберу» всю полностью?

Да, вы совершенно правы, всё именно так. По последним изменениям закона вы можете добирать налоговый вычет с суммы в 13% от 2 000 000 рублей покупкой хоть пяти квартир.

Добрый день! Меня зовут Мария.

В августе 2014г мы с мужем приобрели квартиру в ипотеку, являемся собственниками в равных долях (стоимость квартиры составила 5,2 млн рублей, ипотечных средств было использовано 3,5 млн). С октября 2014 года я ушла в декретный отпуск, сейчас нахожусь в отпуске по уходу за ребенком, муж трудоустроен официально. На какие выплаты мы можем претендовать по возврату налога (по состоянию на январь 2017 года никаких заявлений на возврат не подавали)? Заранее благодарю!

Вы в любой момент можете подать заявление на возврат уплаченного вами или вашим супругов НДФЛ, либо со средств, внесенных при покупке, то есть 13% с 850 000 рублей (1 700 000 / 2 — в равных долях оформлена недвижимость), и при следующей покупке недвижимости добирать с оставшихся 13% от 1 150 000 рублей (максимум 13% с 2 миллионов рублей). Также можете подать на возврат налога в виде 13% с ипотечных платежей (максимум 13% с 3 миллионов рублей).

Добрый день! Меня зовут Юлия. Купили новостройку в ноябре 2013г по ДДУ и ипотечному договору с банком. Внесли первый взнос — 1 000 000 руб. В апреле 2016 дом сдан в эксплуатацию, получен акт приема-передачи, т.е. ДДУ действовать перестал, остался только ипотечный договор. Сейчас я хочу вернуть НДФЛ с выплаченного основного долга. Я могу подать декларации за 2014, 15 и 16 года и вернуть налоги, уплаченные за этот период? Или я могу подать декларацию только за 2016 год и соответсвенно вернуть налог, уплаченный только в 2016 году? И ещё вопрос: возвращать НДФЛ с ипотечных процентов я могу только после возврата НДФЛ со всего основного долга? т.е. я должна сначала весь кредит погасить, а потом возвращать проценты? Или я уже сейчас могу подать и на возврат выплаченного основного долга и на возврат процентов, выплаченных на конец 2016 года? И каккие документы нужно подавать? ДДУ нужен или только документы, подтверждающие оплату? Ипотечный договор нужен только для возврата процентов? Спасибо за ответ…

Вы можете вернуть налоги уплаченные только после получения акта приема-передачи, то есть только те, что вы заплатили в 2016 году, подать на возврат НДФЛ можете прямо сейчас. Имейте в виду, что можно вернуть налоги с потраченных средств на покупку жилья (то есть с первоначального взноса), и с процентов ипотечных платежей.

здравствуйте! При покупке квартиры являлась единственным собственником квартиры. Позже продала 1/2 доли супругу. каким образом при этом будет осуществляться возврат НДФЛ за период пока была единственным собственником? Заранее спасибо!

Если подали на возврат ДО продажи, то налоговый вычет рассчитывался бы классически за полную стоимость потраченной суммы на покупку жилья. Теперь же сможете получить возврат налога лишь со своей доли (то есть когда подали на вычет уже после того как продали половину).

Если бы подали на вычет сразу, то согласно разъяснениям Минфина и ФНС (письмо Минфина России от 31.01.2012 N 03-04-05/5-90, от 18.02.2009 N 03-04-05-01/66, Письмо ФНС России от 09.03.2007 N 04-2-03/17) — право на использование остатка имущественного вычета не прекращается в случае прекращения права собственности на недвижимое имущество.

Добрый день.Ответьте пожалуйста на вопрос: 1) приобрели квартиру в ипотеку с супругом конце 16 года. Квартиру оформили по нотариальному отказу супруга на меня. Может ли он по новому закону претендовать на налоговый вычет, как и я? он является созаемщиком по ипотеке. 2) при подаче документов на возврат с покупки квартиры могу ли я сразу подавать и а возврат уплаченных %? или это будут два комплекта документов

Во-первых, получить налоговый вычет может ТОЛЬКО собственник жилья. Во-вторых получить налоговый вычет можно и с потраченных средств на первоначальный взнос при ипотеке (13% с 2 миллионов), и с ипотечных платежей (13% с 3 миллионов) — подавайте сразу!

Здравствуйте! Меня зовут Павел. В сентября 2016 года купили с женой в совместную собственность квартиру по ипотеке: 1 900 000 р. первоначальный взнос, 3 000 000 р. кредитных средств. Итого 4 900 000 р.

Ответьте, пожалуйста, на вопросы:

1). Когда можно подавать документы на налоговый вычет? Можно уже сейчас, или надо ждать конца налогового периода за 2016 год (апреля 2017 года)?

2). Жена не работает. Могу ли сейчас получить налоговый вычет только я? К примеру, если составим заявление о распределении налогового вычеты, что моя база 2450 т.р. и её 2450 т.р. Соответственно я хочу получить вычет с 2450т.р. А жена получит в будущем после того как устроится официально на работу?

3). Можно ли будет получить вычет с налогов уплаченных до 2016 года? за 2014 и 2015?

Спасибо заранее!

1. Да, вы можете подать заявления на возврат налога уже сейчас.

2. Да, совместно владеющие недвижимостью собственники могут независимо друг от друга подавать заявления на налоговый вычет.

3. Нет, возвращается налог уплаченный только после покупки жилья.

Добрый вечер, если я оформила квартиру в ипотеку в декабре 2016 года, когда я смогу вернуть 13 процентов и если буду возвращать за 2016 войдут все месяцы или только месяц декабрь? Заранее спасибо

Войдет налог уплаченный только за неполный декабрь 2016, то есть возвращают 13% от налогов, оплачиваемых вами только после получения права собственности на жилье.

БРЕД, не знаете, не вводите человека в заблуждение. Вернут НДФЛ за ВЕСЬ 2016 год! Проценты вернут только за декабрь.

Как вам удалось вернуть НДФЛ за 2016 год, если подать на вычет можно было только пару недель назад и налоговая проверяет документы не меньше месяца???

Вы видимо еще и читать не умеете. Я написал «Вернут НДФЛ за ВЕСЬ 2016 год! Проценты вернут только за декабрь.», т.е. вернут в ближайшем будущем! При чем тут срок подачи декларации?

Зачем врать то? Вы задним числом отредактировали свой комментарий, а было вот так: «Вернул НДФЛ за ВЕСЬ 2016 год!»

вот и вопрос к вам прозвучал — как вам удалось в январе 2017 года вернуть за 2016, если прошло пару недель после новогодних выходных.

Уважаемый, была ошибка при написании комментария, которая была сразу отредактирована. Откуда вы взяли такое состояние не знаю…

И к тому же, это не имеет никакого значения. Вернут за ВЕСЬ год НДФЛ, и проценты тоже за ВЕСЬ год, но т.к. проценты уплачены только за декабрь, то соответственно и вернут только с декабря!

Так что не раздавайте некорректных советов.

Спасибо!

Вот это уже ответ (я про второй ваш абзац), а ваш демарш про «не умеете читать» явно лишний. В любом случае спасибо за вашу подсказку, действительно полезная деталь!

Обращайтесь)))

Я бы даже добавил, что в декларации указывается сумма уплаченных процентов за все года, и не играет роли когда они была заплачены (в январе,феврале или декабре)…

Здравствуйте. Купила квартиру стоимостью 2,6 млн в декабре 2016 года. Хочу на след неделе подать документы в налоговую. Какую сумму я смогу вернуть? Когда будет первое перечисление и в каком размере, если моя офиц зарплата 13 тыс рублей. Спасибо заранее за ответ.

В вашем случае может быть либо возврат налога через работодателя (он просто не будет снимать с вашей зарплаты НДФЛ, тем самым оставляя эти налоги у вас), либо спустя несколько лет (а с вашей зарплатой вы долго будете добирать 260 000 рублей налогов — максимальный возврат при цене квартиры выше 2 000 000 рублей), подав на возврат непосредственно в налоговую службу — разовым платежом после проверки с их стороны.

Добрый день, если я покупаю квартиру в январе 2017, то на налоговый вычет через работодателя я могу подать только в 2018 году? или в этом году тоже? Спасибо

Да, подать на возврат налога за покупку квартиры можно только в год, последующий за годом приобретения жилья.

Добрый день!!!! Подскажите, купил квартиру в середина декабря 2016г. в ипотеку по договору долевого участия, дом ещё не построен, могу ли я делать вычет за весь 2016г. или только за декабрь? или вообще ждать пока дом не построят?

Вы не можете подать на налоговый возврат до тех пор, пока не получите на руки акт приема-передачи.

Квартира куплена в в 2013году. До 260 тыс осталось получить 50тыс(с основного долга). По 2ндфл могу вернуть 90тыс. Могу ли я сразу подать на процент ипотечный который плачу с 2013 года?

Да, собирайте документы и подавайте заявление в налоговую.

Здравствуйте, уважаемые. Купили с женой квартиру в совместную собственность в декабре 2016 года за 2600000 из них 2 млн. наличка и 600 тысяч ипотека.

Вопрос.

№1. Я январе 2017 буду подавать документы для возврата 13%. Мне вернут сумму выплаченных мною налогов только за декабрь 2016 или за весь 2016 года?

№2. У жены мизерная белая зарплаты, а у меня большая белая зарплата, может ли жена отказаться от своих 13% в мою пользу, т.е могу ли я получить 260 тысяч с 2-х миллионов за себя и 260 тысяч за жену?? возможно ли такое??

За год, когда квартира была приобретена, то есть за весь 2016 год вы можете получить возврат налоговых отчислений. Касаемо отказа жены, то получение вычета зависит от размера доли. Так что вы можете получить с той суммы, которая пропорциональна вашей доле в квартире.

Здравствуйте! Покупка квартиры должного участия в 2016 году. Заключен договор в 2016. Дом ввели в эксплуатацию в 2016 в декабре, а акт передачи квартир сделали в январе 2017. Возможно вернуть ндфл в 2016?

Нет, только за год, когда получили на руки акт или право собственности.

Здравствуйте! Можно ли получать возврат подоходного налога от приобретения квартиры если есть ИП?

Если вы не платите НДФЛ, то вычет вы получить не можете. ИП не платит НДФЛ, он платит налог на прибыль.

Здравствуйте! Купили с мужем квартиру стоимостью 2756 000 в ипотеку с первоначальным взносов в 551 200 руб. В равные доли (по 1/2 части квартиры каждому). Интересует:

1. Вернуть налоги мы сможем только каждый со своей доли?

2. Я нахожусь в декретном отпуске с конца 2016 года, то есть возврат налога буду делать только за 2016 год, а остальное смогу дополучить в течении какого времени, если начиная а 2017 года пока не планирую делать вычет до выхода на работу? Имеется ввиду вычет именно по этой покупке.

3. Налоговый вычет по уплаченным процентам мы можем оформить только на мужа (он является основным заемщиком по ипотеке, я лишь созаемщик)? Или возвращать этот налог могу и я, и он (с суммы 2204 800 руб.)?

4. Можно ли вернуть разово налог за проценты по ипотеке за несколько прошедших лет, если это позволяют сделать уплаченные налоги за прошедший год? И в течении скольки лет после покупки жилья я имею право сделать вычет по процентам? (То есть я хочу сначала сделать возврат налогов за покупку, а после того как получу всю сумму, сделать возврат на проценты)

5. Квартиру мы купили в 2016 году, а акт приемки-передачи подписан 2017 годом. Можем ли мы сделать вычёт за покупку за 2016 год?

Спасибо

Привет Ольга, вот такие примерно ответы:

1. Каждый из вас может вернуть налог с суммы в 50% от первоначального взноса

2. Если акт приемки получили в 2017 году, то и НДФЛ сможете вернуть только за 2017, а не за 2016 или раньше.

3. Если плательщик по ипотеке муж, значит вычет с ипотечных процентов тоже на него оформляется.

4. Срок подачи на вычет ПОСЛЕ покупки жилья законодательством в данный момент не ограничен, то есть можете подать как в следующем году (а поскольку акты сдачи-приёмки вы получили только в 2017 году, то и на вычет подавать будете лишь в 2018). Возвращать можно только те налоги, что были уплачены после покупки жилья…

5. Нет, за 2016 не сможете, подавать на вычет сможете только в 2018 году и получить возврат за 2017.

Здравствуйте , купили квартиру в феврале 2016, акт приёма-передачи подписан в ноябре 2016, возврат налога будет с февраля или ноября?

Вы можете подать на возврат налога уже в этом году, а вернуть НДФЛ за 2016 год.

Здравствуйте! Купили квартиру в 2013 году с использованием материнского капитала, жилищного сертификата и ипотечных средств (350 тыс.). Стоимость 1600 000. Собственность общая на двоих с мужем, т.е. у каждого есть документ на долю. Если я правильно понимаю, то возврат возможен только с собственных средств или ипотечных. Могу ли вернуть налог с 350 тыс или только со 175 тыс., т.к. в доле с мужем?

Вы можете вернуть только с тех, что потратили собственных средств (13% с 2 000 000 рублей максимум) + с ипотечных платежей (13% с 3 000 000 рублей максимум).

Добрый день.

Хочу подавать документы на основной налоговый вычет с покупки квартиры в совместную собственность.Квартира куплена в ипотеку с использованием мат.капитала.Распределять доли будем 7030.Вопросы:

— могу я изменить распределение долей в след.году

— документы супруге нужно подавать в полном объёме,как и мне(кред.договор,заявление на распределение долей и т.д.)

— нужна ли справка из банка о уплаченных %

— нужны ли копии свид.о рождении детей?

Спасибо.

Каждый из собственников подает заявление на вычет сам, пропорционально своей доле. Вернуть сможете только с тех денег, что сами потратили (то есть не считая средства маткапиталла). Для получения вычета с процентов по ипотеке понадобится справка из банка да.

Здравствуйте, хочу вернуть налог за уплаченные проценты по ипотеке за 2015-2016 года и за лечение 2016 года. Сколько деклараций надо заполнять?

Отдельно за ипотеку, отдельно за лечение.

Здравствуйте вопрос такой возможно получить налоговый вычет за 2016 год с покупки квартиры, если купли-продажа была произведена в декабре 2016 , а регистрация прав на неё (ЕГРН) было получено 2017 году

Право на налоговый вычет при покупке жилья по договору купли-продажи возникает с момента получения свидетельства о праве собственности. Так как свидетельство вы получили только в 2017 году, то право на получение налогового вычета у вас возникло только в 2017. То есть получите вычет только за 2017 и последующие годы.

Подскажите, пожалуйста, если квартира куплена мной в браке и по возврату подоходного налога я отказываюсь в пользу мужа, и он получит с этой жилплощади вычет-не теряю ли я право получить вычет с другой жилплощади, которую приобрету в будущем?

А зачем вам отказываться от получения вычета? Вы можете его получить пропорционально своей доле в недвижимости или не получать, а получить с другой покупки жилья в будущем.

Добрый день. покупаем квартиру в феврале этого года 2017, когда можно подавать документы в налоговую на вычет ? Ссейчас или только в конце года? И еще подскажите, если квартира куплена в новострое , но у частного лица, нужен ли в таком случае для получения вычета акт приема передачи?

Подать на вычет сможете в 2018 году, и только после года в котором получен акт или право собственности.

Здравствуйте, у меня вопрос. Я приобрел квартиру в 2017 году в марте. Когда я могу подать на налоговый вычет? И второй вопрос уплачеваемый налог с заработной платы составляет около 5 тысяч что составляет 13% значит выплачивать данный вычет от квартиры который составляет около 195000 мне будут выплачивать на протяжении 4 лет?

Если купите в марте 2017, то подать на налоговый вычет сможете в 2018 году. Да, если зарплата небольшая, то вычет будете получать несколько лет.

Здравствуйте, если можно помогите разобраться. Прочитал комментарии, своей ситуации не нашел. В январе 2017 года моя мама (работающий пенсионер) приобрела квартиру у застройщика при 100% оплате, справку на руки уже получила. Но вот сейчас, в феврале стало известно, что ее уволят по проф непригодности. Рабочий стаж у нее порядком 40-ка лет, можем ли мы рассчитывать на возврат имущественного налога? И если да, то как, ведь она уже не сможет работать. Право собственности возникнет ориентировочно летом 2017, и если я правильно понял оформлять мы можем только в 2018 году? Заранее огромное Вам спасибо. С уважением,

Для пенсионеров схема получения вычета отличается, они могут получить за три года, предшествующих выходу на пенсию, вот здесь подробно http://www.papajurist.ru/real-estate/nalogovie-lgoti-pensioneram/

Здравствуйте!приобрёл квартиру в ноябре 2016 года в ипотеку,стоимость жилья 1850000 собственные средства 140000 руб.В перечень документов на подачу возврата есть расписка о получении продавцом денежных средств,но у меня нет этой расписки,а продавцы уехали в другой город и с ними нет контакта!как мне быть?и ещё какие справки нужно заказывать в банке для предоставления в налоговую?заранее благодарен!

Если вы планировали получать налоговый вычет, то вам стоило позаботиться о сохранении всех финансовых документов, подтверждающих вашу оплату за жилье. В банке нужно будет заказать справку о размере ваших ипотечных платежей.

Когда я подавал документы на возврат основной суммы,с меня никаких расписок не требовали,отдал только договор купли-продажи .Возможно эти расписки будут нужны при подаче на возврат с процентов.Квартира куплена в ипотеку,по 12 доли с супругой.

Вот по этому списку я собирал документы:

1.Заявление на имущественный вычет

2.Заявление о распределении долей

3.копия ИНН

4.копия свидет. о браке

5.копия паспорта(основная информация + страницы с пропиской)

6.Декларация 3-НДФЛ

7.2-НДФЛ

8.копия договора купли-продажи

9.копия Свидетельства о государственной регистрации права собственности

При повторной подаче нужны только :

1.2-НДФЛ

2.Декларация 3-НДФЛ

При подаче на возврат % —

1.справка из банка о уплаченных %

2.кредитный договор.

Здравствуйте, помогите понять. Если при покупке квартиры стоимостью 4 млн все документы оформляются только на одного из супругов, может ли второй супруг получить налоговый вычет?

О каких документах речь? Если о праве собственности, то в браке собственность общая, логично сразу оформлять квартиру 50/50 и тогда оба могут получать вычет. Если всё же права собственности на квартиру оформлены на одного супруга, то только он и сможет с этой покупки получить возврат налога.

добрый день. покупал одну квартиру до 2014 г., а вторую в 2016 г., могу ли я получить налоговый вычет за обе квартиры?

Налоговый вычет можно получить с потраченных на покупку жилья средств, вне зависимости сколько квартир покупалось, но максимально 13% с 2 000 000 рублей. Так что если первую вы купили за 1 500 000, то получите часть вычета с этой покупки, а оставшиеся 13% с 500 000 рублей с покупки второй квартиры (или наоборот, если, первая квартира была дешевая и стоила меньше 2 миллионов рублей).

Здраствуйте. Мы с мужем 10 февраля купили квартиру собственность будет 50/50. Через 2 месяца собственность муж передаст полностью мне. Вопрос: я сейчас нахожусь в декрете уже год, у мужа зарплата хорошая. Когда я смогу подать на возврат налога? И может ли муж за нас двоих его получить и тоже когда? Спасибо

Подать на вычет вы можете только в год, следующий за годом покупки жилья, то есть в 2018 году. Вычет может получить только тот, кто платит НДФЛ, то есть работающий собственник жилья и только со своей доли в этом жилье.

Т.е за меня если я дам согласие он не сможет получить?

Согласие тут не при чем, каждый получает свой возврат с заплаченных им налогов на доходы физических лиц.

Здравствуйте! Разъясните пожалуйста некоторые моменты. Папа продал свою квартиру в янв 2017 г, в фев 2017 мы купили с ним квартиру в долях 1 его две моих. Можно ли папе ( пенсионеру) сделать возврат налога взаимозачетом, т.е. не платить налог с продажи и не получать с покупки? И ещё один момент я с дек 2015 года нахожусь в отпуске по уходу за ребёнком до 1,5 лет.могу ли я рассчитывать на возврат налогового вычета и каким образом? Заранее благодарю за ответ!

Нет, взаимозачетом нельзя, можно только вернуть уплаченный НДФЛ. По второму вопросу — получить возврат налога можно только с уплаченного НДФЛ после покупки жилья, но хоть через год, хоть через 5 лет, так что в будущем, когда вы снова начнете работать, сможете вернуть уплачиваемый за вас работодателем налог на доходы физических лиц.

Благодарю за оперативный ответ! Т.е. нет смысла мне возвращать налог за 17, 16 и 15 год? Ведь пособие по уходу за ребёнком до 1,5 лет также облагаются налогом, если я не ошибаюсь.